Ogni Azienda vive una necessità sempre più stringente: la liquidità.

Oggi più che mai con l’introduzione del Codice della Crisi in vigore dal 2019 e degli indicatori per tastare il polso della salute aziendale da settembre 2021, è importante dimostrare due indicatori più degli altri in salute: il DSCR (Debt Service Covered Ratio noto come “ll rapporto di copertura del servizio del debito” e noto anche come “rapporto di copertura del debito”, è il rapporto tra i proventi operativi disponibili per il servizio del debito per interessi, capitale e pagamenti di leasing”-Wikipedia) e il Patrimonio Netto.

Dunque la Gestione del Capitale Circolante diviene centrale nella gestione aziendale in quella che viene chiamata Supply Chain Finance (SCF).

Si tratta dell’insieme di soluzioni e strumenti che consentono ad un’Impresa (di ogni dimensione) di finanziare il proprio Capitale Circolante (composto dalle attività operative o dagli investimenti a breve termine) utilizzando le leve che sono all’interno della Supply Chain (catena del valore) in cui opera e delle relazioni con tutti i protagonisti della filiera.

Nel presente articolo cercheremo di aiutare le Imprese e i Professionisti a districarsi tra le attività a supporto della Supply Chain attraverso un percorso legato innanzi tutto alla sua descrizione per capirne le leve fondamentali.

Entreremo poi nel merito delle azioni che possono essere attuate concretamente per prevenire i rischi che minano la catena del valore, fino ad addentrarci nelle forme più conosciute di finanza legata al Capitale Circolante per liberare liquidità ed agli aspetti tecnologici e digitali come utili strumenti per incidere sulla produzione di liquidità secondo il detto, caro alla finanza mondiale, “cash is king”.

Un indicatore di liquidità in deficit apre immediatamente allarmi di cui gli Amministratori devono “senza indugio” preoccuparsi e prevedere Recovery Plan adeguati a risolvere situazioni di temporanea carenza di liquidità.

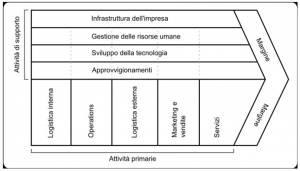

Attività di supporto e catena del valore

Ogni impresa è costituita da una serie di attività che hanno come oggetto la progettazione, la produzione, la commercializzazione, la consegna e il servizio dei prodotti offerti al mercato. Molti imprenditori e manager hanno compreso che la gestione di tali processi e attività trascende la mera dimensione “operativa” per assumere una valenza fortemente strategica.

In questi ultimi anni la gestione della supply chain o catena del valore di Porter – dal nome dell’economista che nel 1985 elaborò questo modello – ha acquisito un ruolo centrale in numerose imprese. Un modello di gestione aziendale che permette di individuare il vantaggio competitivo di un’impresa sia rispetto ai suoi competitors sia all’interno di essa.

Questo modello descrive l’organizzazione aziendale come un insieme di processi, di attività e di relazioni il cui l’obiettivo è quello di creare valore per i propri clienti e, quindi, di aumentare di conseguenza la redditività dell’impresa. Per fare ciò, le diverse attività aziendali e i differenti processi sono considerati come un complesso organizzato di attività coordinate tra loro al fine di massimizzare valore.

La catena del valore di Porter è costituita da due elementi essenziali:

- I processi e attività che generano valore(divise a loro volta in attività primarie e in attività di supporto), ovvero ciò che rappresenta un costo per creare valore;

- Il margine, ovvero il guadagno dell’attività svolta misurato come i ricavi ottenuti meno i costi sostenuti.

Possiamo chiederci attraverso quali modalità l’impresa sia in grado di identificare i fattori di sviluppo del valore che vi possono conferire un vantaggio competitivo. La catena del valore disaggrega le attività strategicamente rilevanti ai fini della creazione e del mantenimento del vantaggio competitivo. [Cit. M. E. Porter]

Pertanto, in base al concetto di catena del valore, l’impresa viene disaggregata in nove classi di attività strategicamente rilevanti, allo scopo di poter rilevare il comportamento dei costi nei vari business, nonché l’esistenza di potenziali fonti di differenziazione. Le nove classi in questione consistono in cinque attività primarie e di quattro attività di supporto come illustrate nella rappresentazione di seguito:

Fonte: M. E. Porter, Il vantaggio competitivo, Edizioni di Comunità, Milano 1987, p.47.

Le Attività primarie sono quelle che, a fronte del sostenimento dei costi, generano valore per i clienti e, di conseguenza, generano, appunto a catena, i ricavi dell’azienda, e sono:

- Logistica interna (o in entrata): sinteticamente il processo di gestione dei materiali; non solo il rifornimento delle materie prime e dei semi lavorati utili alla produzione, questa attività si occupa anche di monitorare la movimentazione interna delle merci, di quantificare il volume delle scorte di magazzino, di controllare le merci in entrata e di provvedere agli eventuali resi ai fornitori.

- Attività operative: attività legate alla trasformazione della materia prima o semilavorato in prodotto finito; rientrano nel processo le attività operative inerenti all’assemblaggio, al montaggio e al collaudo dei beni prodotti, nonché la manutenzione degli impianti di produzione.

- Logistica esterna (o in uscita): è il processo che identifica tutte le attività connesse alla gestione dei prodotti finiti; attività di stoccaggio dei prodotti ottenuti, il loro immagazzinamento, la gestione degli ordini e quella delle consegne e spedizioni.

- Marketing e vendite: è la funzione che si occupa di stabilire il prezzo di vendita dei prodotti finiti e dei canali attraverso cui distribuirli. Essenziale in questo processo è anche l’analisi di mercato, l’analisi del settore, la politica della comunicazione aziendale (sia interna sia esterna) e delle relazioni con i clienti.

- Servizi: sono le attività inerenti alla vendita e alla post-vendita dei prodotti finiti creati dall’azienda. Nello specifico sono le attività di supporto al cliente come la “customer care”, prendersi cura de cliente o quelle di “customer satisfaction” ai fini di migliorare il prodotto accrescendone il valore.

Le attività di supporto sono, intuitivamente, quelle attività di sostegno alle attività primarie che rappresentano l’attività caratteristica dell’azienda, e sono:

- Attività infrastrutturali: rientrano in questa categoria tutte le funzioni, generalmente classificate come “costi fissi” che forniscono un supporto trasversale a tutti i processi; ne sono degli esempi la direzione generale, l’amministrazione o l’ufficio legale della società;

- Gestione delle risorse umane: l’insieme delle attività inerenti alla ricerca, selezione, assunzione e formazione del personale;

- Sviluppo della tecnologia: è l’insieme delle conoscenze informatiche e tecnologiche, del know how e delle capacità procedurali e di processo dell’impresa;

- Approvvigionamenti: rientra in questa categoria tutta quella attività che si occupa del rifornimento all’esterno di ciò che serve per poter svolgere le attività primarie.

Le attività primarie rappresentano la sequenza che ha inizio con l’acquisizione dei materiali necessari al ciclo operativo, per proseguire poi con la loro trasformazione in prodotti che saranno in seguito distribuiti, commercializzati e dotati della necessaria assistenza.

Le attività di supporto forniscono gli input e l’infrastruttura che consentono lo svolgimento delle attività primarie. Ogni attività presuppone l’impiego di materiali acquistati, risorse umane e diverse combinazioni di tecnologie. A ogni attività si ricollegano i rispettivi costi, di cui viene messa in evidenza la struttura. L’approvvigionamento, ad esempio, si riferisce all’acquisto degli input usati nell’intero ciclo operativo. La maggior parte degli input acquistati viene assorbita dalle attività primarie, mentre solo una minima parte viene richiesta dalle attività di supporto. Lo sviluppo della tecnologia a sua volta, investe ogni attività primaria, sia pure secondo modalità diverse da un settore all’altro. Analogamente, la gestione delle risorse umane fa riferimento a tutte le attività, tanto primarie che di supporto. Le attività infrastrutturali comprendono molteplici funzioni, fra cui la direzione generale, la pianificazione, la finanza, la contabilità, i servizi legali, le relazioni esterne. Le attività in questione operano, in genere, a sostegno dell’intero complesso aziendale e non di specifiche funzioni. Le attività che creano valore sono collegate nel modo in cui un’attività effettuata influisce sul costo o sull’efficacia di un’altra attività. Per esempio, una più accurata e quindi più costosa progettazione di un prodotto può ridurre i costi di assistenza post-vendita. Un altro esempio sono gli enormi progressi delle tecnologie dell’informazione che negli ultimi decenni hanno consentito di ridefinire i costi dell’impresa in ogni parte della catena del valore, comprese le attività che implicano trasformazioni fisiche: grazie all’automazione e alla robotica, infatti, anche le operazioni alla catena di montaggio contengono un’ampia componente di elaborazione di informazioni.

La vera sfida per le imprese consisterà a chi meglio saprà sfruttare le tecnologie dell’informazione poiché per ottenere un vantaggio competitivo sia che si adotti una strategia basata su una leadership di costo per diminuire i costi relativi al ciclo produttivo sia che si adotti una strategia basata sulla differenziazione di prodotto per identificare e conquistare una specifica nicchia di mercato, l’impatto dell’ICT sarà determinante in ogni parte della catena del valore.

In conclusione, l’identificazione delle attività che compongono l’impresa è il primo passo dell’analisi. Segue il collegamento dei relativi costi e ricavi alle singole attività, in modo tale da mettere in evidenza possibili aree di miglioramento e consentire interventi mirati.

Prevenzione dei rischi della catena di fornitura

La valutazione dei rischi di fornitura è un’attività strategica per una supply chain efficiente. Consente infatti di valutare in maniera oggettiva l’idoneità di una ditta a fornire determinati beni o servizi.

Anche se compete fattualmente all’ufficio acquisti, un sistema di valutazione efficiente ha bisogno del contributo di altri dipartimenti: serve infatti decidere quali sono i parametri fondamentali in base ai quali valutare le performance. Al tempo stesso, un modulo condiviso di qualifica fornitori snellisce e ottimizza la fase di acquisto, oltre a migliorare il lavoro complessivo in azienda.

Le medio grandi aziende da sempre adottano sistemi di valutazione dei fornitori, i cosiddetti “Vendor rating”, ma questi metodi hanno un limite, fotografano cose già successe, guardano al passato.

Oggi più che mai servono sistemi che permettono di prevenire i rischi insiti nelle micro e piccole imprese (PMI), che compongono il grosso delle filiere di fornitura.

Purtroppo, i dati dimostrano che la maggior parte dei problemi delle PMI ha origine da carenze strutturali, e questo fatto evidenzia la necessità di avere sistemi di valutazione in grado di diagnosticare tempestivamente i potenziali rischi organizzativi, e che, contemporaneamente, tengano conto delle esigenze specifiche delle aziende committenti. Solo così si potranno affrontare, in particolare ora, le opportunità e le minacce di filiera nel modo più efficace.

Comprendere oggigiorno in modo adeguato la situazione delle imprese fornitrici nella propria filiera è possibile, ma occorre porsi una serie di domande:

- Hanno un portafoglio ordini tale da garantirne la sopravvivenza nel medio periodo?

- Dipendono da noi in modo equilibrato e funzionale alle esigenze di continuità?

- Hanno e gestiscono le risorse per far fede agli impegni?

- Fanno controlli?

- Gestiscono gli impianti nel tempo?

- Curano gli aspetti economico finanziari?

- Curano la Sicurezza, l’Ambiente e la Privacy dei dati?

- Se commettono errori, li pagano?

- Se incappiamo in rischi legali siamo tutelati da eventuali rischi indotti?

Nello scenario attuale le medie e grandi aziende hanno compreso che la crescita in un mercato globale è imprescindibile, ma che allo stesso tempo servono organizzazioni flessibili per soddisfare delle esigenze sempre meno pianificabili, con il risultato che le operation si estendono sempre più verso forme di outsourcing diffuse sulle filiere di fornitura, filiere che sono composte per la maggior parte di PMI.

Nelle aziende medio grandi, che si strutturano come capo-filiera, le direzioni aziendali devono raggiungere gli obiettivi posti annualmente dalla strategia, così diventa per loro un obbligo ridurre i rischi insiti nelle filiere di fornitura e si devono organizzare per:

- adottare sistemi di valutazione capaci di intercettare i rischi in modo preventivo e bilanciato sulle proprie esigenze;

- aiutare le micro e piccole imprese a migliorare l’organizzazione per farle diventare i migliori fornitori possibili.

Ora, sapendo che la crescita delle imprese passa proprio attraverso la cultura organizzativa che normalmente si trasmette da cliente a fornitore e che le medio grandi aziende spesso sono cresciute grazie alle “spinte” dei grossi clienti, ora è venuto il turno delle PMI, e l’ecosistema che sapranno creare sarà l’unico terreno per sviluppare la tanto citata resilienza.

Un metodo di valutazione in 3 passi

Un percorso completo e concreto per affrontare il tema dei “rischi sulla catena di fornitura” può essere il seguente:

- definire la “matrice di posizionamento”, per capire quali sono i fornitori dell’azienda e il comportamento strategico da adottare nei loro confronti;

- effettuare una “pesatura e autovalutazione interna”, per bilanciare la valutazione su criteri oggettivi e legati alle specifiche esigenze dell’azienda committente rispetto alla sua filiera e riguardo allo specifico fornitore;

- realizzare degli “audit mirati all’organizzazione del fornitore”, per capire in modo approfondito i rischi che l’azienda capo-filiera può correre con ogni fornitore e per impostare piani di miglioramento che siano utili per entrambi.

Il metodo che andremo a descrivere, sviluppato sulle direttici sopra esposte, è stato utilizzato negli ultimi tre anni da numerose aziende, anche di dimensioni e complessità rilevanti, che ne hanno testato puntualmente l’efficacia nella prevenzione dei rischi di fornitura.

Di seguito esporremo anche le principali evidenze rilevate su un campione piuttosto significativo composto da oltre 60 aziende capo-filiera che, hanno valutato oltre 400 aziende fornitrici (in media ciascun capo-filiera ha valutato le prime 6 aziende sue fornitrici).

Il primo passo: La matrice di posizionamento

Il primo passo da fare riguarda, non tanto la valutazione del singolo fornitore, ma il quadro complessivo dei fornitori più importanti ed il loro posizionamento in base alle strategie dell’azienda.

La matrice permette all’azienda committente di decidere il comportamento strategico da adottare con ciascun fornitore ed una condivisione interna dei punti di vista e delle effettive conoscenze dei responsabili circa gli obiettivi e i rischi aziendali.

Attraverso 4+4 aspetti vengono definite per ciascun fornitore l’importanza strategica e la complessità operativa e, in base ai risultati delle riflessioni scaturite dagli 8 aspetti di analisi, i fornitori analizzati vengono poi collocati in un grafico a 4 quadranti:

- Fornitori in Partnership

- Fornitori in Collaborazione

- Fornitori in Coordinamento

- Fornitori Semplici

I fornitori Partner sono quelli che hanno un’alta rilevanza strategica, ma che allo stesso tempo comportano alta complessità operativa e costano risorse significative per la gestione. In questo caso si consiglia di investire su tale rapporto di collaborazione per ridurre i costi; tali fornitori spesso risultano essere anche interessanti per un’acquisizione.

I fornitori in Collaborazione sono i migliori, sono strategici e con basso impatto operativo. Questi vanno “coccolati” evitando di alterare gli equilibri e vanno conosciuti bene per assicurarsi che la loro collaborazione non rischi di deteriorarsi nel tempo.

I fornitori in Coordinamento sono i peggiori, non sono strategici e costano all’impresa anche energie significative per la gestione. Con questi le azioni consigliate sono la sostituzione o comunque l’imposizione di penali per non avere accolli di costi a causa di inefficienze non giustificabili.

I fornitori Semplici sono quelli non strategici e che non costano energie per la gestione.

I risultati rilevati nel primo passo

Il campione analizzato evidenzia che nella matrice di posizionamento la maggior parte dei fornitori analizzati sono in area collaborazione, ovvero strategici e considerati “bravi”. Questo è un bene ed è abbastanza logico ma rafforza il rischio insito nel trascurare le valutazioni di questa tipologia di fornitori con i classici sistemi di vendor rating. Il rischio che uno di questi possa abbandonare i relativi committenti o prendere delle derive organizzative che ne potrebbero peggiorare le performance condizionerebbe non poco le aziende clienti. Sono i fornitori che andrebbero conosciuti meglio per capire preventivamente i rischi di continuità che potrebbero correre le aziende capo-filiera.

Analizzando i singoli fattori che influenzano il posizionamento strategico che esprimono il grado di importanza, il peso, dato a ciascuno dalle aziende committenti, è interessante notare come i fattori di dipendenza e flessibilità siano superiori mediamente a quelli del costo.

Il secondo passo: La pesatura e l’autovalutazione

Una volta capito il posizionamento strategico dei fornitori si può decidere su quali approfondire le valutazioni e si può procedere alla definizione dei requisiti del secondo passo:

- Definire il bilanciamento dei rischi per le esigenze della capo filiera;

- Valutare la percezione “lato cliente” dei punti forti e deboli del singolo fornitore.

Le prospettive di rischio

Il modello prevede 12 prospettive di rischio. Queste prospettive permettono di:

- Definire la pesatura, cioè quanto conta per la capo filiera quell’aspetto di rischio del fornitore;

- Fare una valutazione del fornitore in base alla conoscenza percepita e alle informazioni a disposizione.

La pesatura in particolare dipenderà dai ragionamenti sul posizionamento effettuato ed influenzerà i risultati delle valutazioni. Rispetto ad un fornitore per il quale è stato definito particolarmente importante, ad esempio, l’elemento Flessibilità, daremo maggior peso alla pianificazione del lavoro di quanta non ne sarebbe data ad un fornitore in area “semplice” al quale inviare solo ordini per magazzino.

I risultati del secondo passo

In questo secondo passo vengono definite la pesatura e la valutazione, che permettono di ottenere dei rating, ovvero dei risultati che sono il prodotto del peso per il giudizio. Questa fase del metodo permette di definire già delle priorità di intervento basate sia sulle esigenze che sulle percezioni di merito.

I risultati del campione analizzato evidenziano il grande divario medio che c’è fra le microimprese e le altre, mostrando come le prime sono considerate più rischiose all’interno delle filiere di fornitura. In particolare, rivolgendo l’attenzione proprio alle micro e piccole imprese, aspetti come l’organizzazione aziendale, intesa come il rischio di continuità manageriale, e la scarsa propensione alla pianificazione, che impatta sul rispetto dei tempi, sono addirittura negativi nella media complessiva.

Il terzo passo: La valutazione di dettaglio

Il terzo passo consiste nella valutazione di dettaglio presso il fornitore e si realizza con domande su 38 aspetti di rischio specifici, riconducili alle 12 prospettive prima descritte, anch’esse il frutto di anni di esperienza e che permettono di ottenere in sintesi evidenza dei rischi principali.

Per acquisire informazioni sia quantitative che qualitative, è evidente che non possono essere fatte domande puntuali, ma diventa fondamentale un metodo che permetta la ricerca delle risposte con un dialogo aperto, e questo risulterà tanto più efficace quanto più questi audit verranno svolti da persone con esperienza e visione d’insieme sulle tematiche organizzative.

La chiusura del cerchio di questa attività consiste nell’analizzare i rischi dei singoli aspetti bilanciati in base alle esigenze strategiche della capo-filiera, sfruttando la capacità predittiva del sistema. Sostenendo i fornitori esaminati in azioni di miglioramento della loro organizzazione, le stesse società capo-filiera potranno ridurre le possibili criticità di fornitura, facendo leva sulla collaborazione piuttosto che sul controllo continuo.

In sintesi

La deverticalizzazione (cioè le aziende capo-filiera si sono concentrate su quella fase della propria catena del valore nella quale ritengono di essere eccellenti lasciando ad altri attori le altre fasi) combinata con la globalizzazione e con l’ampio ricorso all’approccio lean ha comportato un problema del quale non tutte le aziende si sono accorte per tempo.

Spostando fuori dal controllo di una singola azienda l’intero processo, demandato ad aziende operanti con modelli organizzativi e contesti differenti, oltre che riducendo o eliminando le ridondanze di materiali e le alternative di fornitura, ha moltiplicato in maniera incontrollabile il rischio di interruzione della catena del valore, generando l’esigenza di sviluppare una elevata attenzione verso un problema del tutto nuovo: quello di assicurare la business continuity.

Mettere a fattor comune le esperienze e gli strumenti come quello sopra illustrato è sicuramente il miglior modo di contribuire all’indispensabile crescita organizzativa delle imprese italiane e garantire la loro continuità nel tempo.

Nel prossimo articolo esamineremo le forme di finanziamento che liberano liquidità.

Continuate a seguirci.

A cura del Tavolo Finanza e Controllo

Coordinatore del Tavolo: Andrea Spensieri

Contributi tecnici: Federico Truscelli, Alberto Mari, Alessandro Pistagnesi, Michele Vanzi.