Premessa.

a cura di Andrea Spensieri .

A poco più di un anno di distanza, riprendiamo il tema degli adeguati assetti organizzativi introdotto dal Codice della Crisi e dal novellato art. 2086 c.c., c.2.

Lo faremo analizzando un business case e cercando di capire quanto importante sia diventato poter navigare affidandosi a strumenti di controllo tra le onde sempre più impetuose del mercato: aumenti delle materie prime, inflazione, fluttuazione dei tassi, rischi di approvvigionamento e trasporto.

L’analisi finanziaria dei risultati aziendali è infatti lo strumento assimilabile a una bussola che permette di redigere una reportistica direzionale che, a sua volta, diventa una guida per le decisioni strategiche nonché per quelle gestionali.

Le strategie commerciali possono essere così orientate verso i risultati target più efficacemente grazie a più mirate e attendibili mosse di mercato da adottare e prevedendo, con un buon livello di stima, quali ritorni ci si possano attendere.

Le decisioni di intraprendere investimenti in nuovi mercati, aggredire quote di mercato dei competitor o semplicemente aggregare un competitor mediante operazioni straordinarie come fusioni o acquisizioni, passano necessariamente per la stesura di analisi di forecast che aiutano a meglio comprendere gli scenari e definire i migliori strumenti finanziari di leva.

La definizione del ROI atteso (Return on Investment) permette, prima, di disegnare scenari futuri e, poi, di intraprendere tempestivamente azioni correttive qualora tali scenari non si verificassero.

Nell’ultima parte analizzeremo alcuni strumenti di finanza agevolata utili alla leva finanziaria per accelerare lo sviluppo commerciale.

Un business case.

a cura di Alessandro Pistagnesi.

Un’azienda manifatturiera può verificare e pianificare l’andamento della propria liquidità e dello stato debitorio a breve e medio/lungo termine attraverso le strategie commerciali?

La risposta è sì, e non solo può pianificarlo attraverso le vendite, ma anche attraverso l’analisi di forecast legata alla marginalità e al margine previsionale.

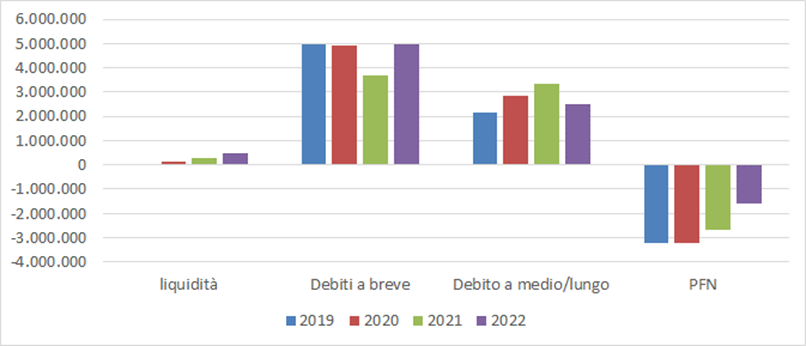

Nel caso che segue si può vedere come l’azienda abbia pianificato il piano industriale attraverso un’analisi di “what if” che ha consentito di prevedere la posizione finanziaria netta in 4 anni.

Il grafico pone in luce come si possa, attraverso un’adeguata pianificazione economico finanziaria degli investimenti e dei piani strategici commerciali, migliorare significativamente una struttura finanziaria.

Per poterlo realizzare, oltre a lavorare sul piano industriale per l’analisi degli impatti, è stato necessario coinvolgere l’area commerciale, per condividere e rendere “committed” il management dedicato alle vendite.

A seguire si è lavorato sul controllo della marginalità rispetto ai piani commerciali portati a segno, verificando che il piano delle vendite dei prodotti fosse coerente con la marginalità attesa.

Nelle decisioni aziendali, un elemento informativo indispensabile è rappresentato dal margine di contribuzione (di primo o secondo livello), il quale rappresenta la differenza tra i ricavi totali e i costi fissi e variabili totali.

La rilevanza informativa di tale grandezza si manifesta però quando il calcolo, anziché riguardare la gestione complessiva, viene riferito a segmenti di attività: in tal caso il margine rappresenta il contributo di ciascuna area di business alla copertura dei costi fissi complessivi, mentre l’identificazione del risultato economico complessivo richiede il calcolo dei margini degli altri segmenti di attività.

L’analisi della contribuzione è uno strumento importante al fine del calcolo dei costi differenziali. Tale configurazione di costo esplica la sua efficacia nelle decisioni di breve periodo riferite ai segmenti di business, in particolare per quanto riguarda le politiche di mix e promozionali, e nelle simulazioni propedeutiche alla redazione del budget.

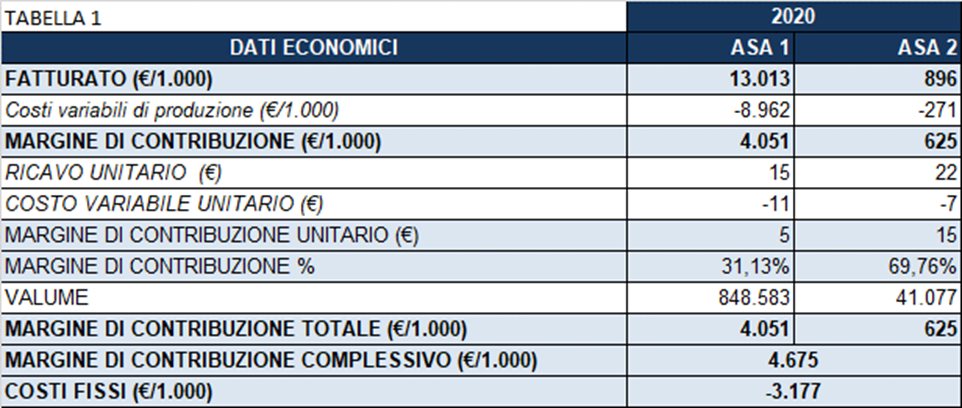

Nel caso in oggetto, poiché la gamma di articoli prodotti era molto ampia si è proceduto a raggruppare tale portafoglio in due Aree Strategiche d’Affari, d’ora in avanti ASA (dette anche SBU ovvero Strategic Business Units) per le quali si voleva comprendere il diverso apporto alla copertura dei costi fissi di periodo. In base ai dati presentati nella tabella 1 si osserva come i prodotti dell’ASA 1 presentavano un margine unitario inferiore rispetto a quelli dell’ASA 2.

Rapportando tale margine unitario al ricavo unitario si è ottenuto il margine di contribuzione in percentuale sul fatturato, il quale evidenziava che i prodotti a maggiore marginalità percentuale erano quelli dell’ASA 2. Moltiplicando il margine unitario per i volumi è stato possibile determinare il margine di contribuzione totale generato da ciascuna ASA; sommando i margini totali di ciascuna ASA e sottraendovi i costi fissi è possibile determinare il risultato operativo conseguito.

La direzione commerciale dell’azienda nel 2021 doveva decidere quale dei suoi prodotti spingere tramite una campagna promozionale. I costi di promozione, l’incremento delle quantità vendute e il margine di contribuzione incrementale (ossia l’incremento di margine atteso dall’investimento nella campagna promozionale prescelta) associati a ciascun prodotto sono evidenziati nella tab.2.

Il caso in oggetto mostra come i prodotti che, tramite l’azione promozionale, permettevano di incrementare maggiormente il margine conseguibile erano quelli dell’ASA 2.

Queste analisi sono quindi state effettuate sui dati effettivi, monitorandoli mensilmente nel tempo per avere una visione dello status quo, e quindi per prendere coscienza dei prodotti che maggiormente stavano contribuendo alla copertura dei costi fissi nell’esercizio in corso, sia sui dati preventivi, di modo da controllare costantemente come eventuali cambiamenti nei prezzi e nei costi potessero impattare su volumi e margini.

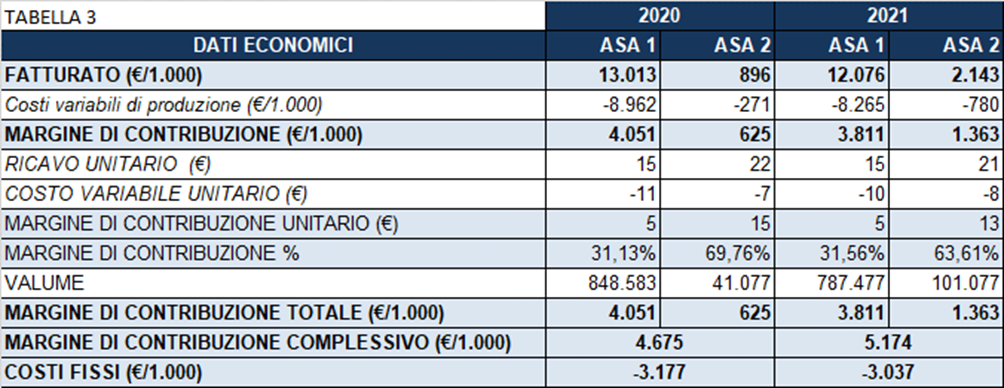

Dai grafici seguenti si evidenzia chiaramente il contributo all’incremento del Margine di contribuzione complessivo dell’azienda apportato delle maggiori Vendite nell’ASA 2.

Il sistema di controllo implementato in azienda ha consentito di monitorare il margine di contribuzione di ciascuna ASA (tabella 3) evidenziando come, nonostante un incremento dei costi variabili diretti dell’ASA 2 (Costo unitario aumentato di 1 €) e una leggera diminuzione del prezzo di vendita unitario (di 1 €), l’incremento complessivo delle vendite nell’ASA 2 abbia contribuito in maniera determinante alla crescita del margine complessivo di quasi € 500 k.

Le considerazioni fin qui svolte sono valide nel caso non sia presente alcun fattore limitante: nel caso non sia possibile produrre i volumi desiderati di ciascun prodotto a causa di un “collo di bottiglia” nel processo produttivo, è necessario ragionare su quali prodotti puntare. A questo scopo è necessario considerare la quantità di fattore scarso assorbita da ciascun prodotto (o ASA) e rapportare il margine a tale quantità, determinando quindi il prodotto da spingere maggiormente.

I vincoli possono essere rappresentati, oltre che dai fattori scarsi, anche dalla domanda del mercato: in presenza di entrambi questi vincoli la logica da seguire è sempre quella di massimizzare il margine complessivo dati i vincoli esistenti. Il mix di vendita ottimale sarà allora determinato producendo, in ordine, i prodotti che generano il maggiore margine unitario per fattore scarso, fino a capienza della domanda di ognuno e tenuto conto della capacità produttiva disponibile.

La conoscenza dei margini di contribuzione attesi è indispensabile al fine di convogliare in modo adeguato e razionale gli sforzi di vendita e la promozione delle vendite. Anche i target assegnati alla forza vendita dovrebbero abbracciare, oltre a obiettivi di volume, anche quelli di margine, in particolare se la forza vendita agisce su leve che impattano sui costi, come la concessione di dilazioni, o la fornitura di materiale/servizi di supporto gratuiti.

La massimizzazione dei volumi di vendita non è infatti un obiettivo sufficiente da porre alla funzione commerciale: è necessario accompagnare questo sforzo ad un’accurata gestione del mix, al fine di ottimizzare il margine totale, la cui funzione di copertura di costi fissi sempre più rilevanti risulta essere critica come non mai.

In sintesi:

– Assenza di vincoli = Prodotto con max M.C. unitario

– Vincoli di mercato = Prodotto con max M.C. totale

– Vincoli produttivi = Prodotto con max M.C. ponderato

– Vincoli finanziari = Prodotto con max M.C. percentuale

Nelle decisioni riferite ai prezzi di vendita da applicare invece, partire dai dati di costo, applicandovi poi un mark-up che dovrebbe consentire di realizzare un utile, risulta essere una prassi superata dagli attuali orientamenti di marketing, che impongono la considerazione del valore percepito dal cliente quale base per la fissazione del prezzo, considerando il relativo costo come elemento di confronto e come limite inferiore sotto il quale non scendere.

Dato che la determinazione del “valore percepito” non è sempre di facile determinazione a priori ed è ancor più difficile per una PMI che non abbia un ufficio marketing strutturato, una corretta determinazione dei prezzi passa attraverso:

- Il calcolo del prezzo desiderato (se del caso, con la tecnica del mark up)

- Il confronto di detto prezzo desiderato con quello della concorrenza sul segmento di riferimento (ovvero: mercato obiettivo)

- La decisione finale sulla base della strategia di prezzo necessaria e perseguibile (ovvero: prezzo più basso per entrata nel mercato, prezzo più alto per scrematura dei possibili clienti, prezzo mediato con la distribuzione, massimizzazione dei margini o del fatturato o del Risultato Operativo, ecc. …).

In effetti, vale la pena di notare che, sebbene il calcolo dei margini sia un supporto necessario alle decisioni da assumere, queste possano a volte privilegiare considerazioni di tipo strategico ai criteri di convenienza economica.

Sarà quindi possibile che un’azienda accetti, comunque, una commessa anche se il suo margine è leggermente negativo, se questo significa entrare in affari con un cliente ritenuto strategico, oppure ancora si potrà spingere sulla vendita di un prodotto che presenta una bassa marginalità se a richiederlo è una particolare strategia di marketing. Tuttavia, tali situazioni non possono rappresentare la regola, altrimenti si potrebbe mettere gravemente a rischio l’equilibrio economico dell’azienda.

Ciò che importa è che la strategia di marketing e vendita complessiva tenga conto del forecast di budget complessivo dell’azienda per equilibrare il marketing mix con il margine complessivo atteso.

A cura del Team Finanza e Controllo

Coordinatore del Team: Andrea Spensieri

Vice-Coordinatori: Alessandro Pistagnesi, Stefano Casoni

Contributi tecnici: Andrea Spensieri, Alessandro Pistagnesi, Marco Curti, Damiano Cavalieri, Federico Truscelli