Doveri degli Amministratori

In questo articolo concludiamo la disamina iniziata con il precedente articolo del 15/01/2021 e proseguita con l’articolo del 15/2/2021.

Abbiamo ricordato come la riforma organica della crisi d’impresa (D.Lgs. 14/2019) introduce nuovi compiti per gli organi di amministrazione e controllo volti all’individuazione e alla prevenzione delle situazioni di crisi. Ai suddetti compiti corrispondono regole di responsabilità civile, applicabili nel caso di un non puntale esercizio dei poteri-doveri degli amministratori.

In primis la riforma sensibilizza gli organi di amministrazione e controllo delle società obbligandoli ad attuare tutte le procedure necessarie per la rilevazione tempestiva della crisi d’impresa ed in particolare:

- la prevenzione, tramite il rafforzamento degli assetti organizzativi e dei doveri degli organi sociali;

- la diagnosi precoce, tramite l’introduzione delle procedure di allerta che consistono nell’esercizio di specifiche attività di controllo e monitoraggio. Come già ricordato, il sistema di allerta preventiva sposa non più l’approccio storico (incurred loss), ma approccio forward look (expected cash flow), basato su dati preventivi.

L’art.378 del Nuovo Codice della Crisi ha inoltre modificato l’art. 2476 del C.C., inserendo un ulteriore comma che prevede che «gli amministratori rispondono verso i creditori sociali per l’inosservanza degli obblighi inerenti alla conservazione dell’integrità del patrimonio sociale. L’azione può essere proposta dai creditori quando il patrimonio sociale risulta insufficiente al soddisfacimento dei loro crediti. La rinunzia all’azione da parte della società non impedisce l’esercizio dell’azione da parte dei creditori sociali.».

Sostanzialmente gli amministratori, nel caso di default, rispondono ora con i beni personali e la “responsabilità limitata” diventa illimitata. Dunque ogni creditore sociale, a prescindere dalla sua natura ed entità del credito, può richiedere il sequestro del patrimonio degli amministratori (novità introdotta dal 15 Marzo 2019, poiché fino a questa data l’azione poteva essere proposta solo dalla società).

Ai fini di tale responsabilità occorre distinguere tra obblighi con contenuto specifico e già determinato dalla legge o dall’atto costitutivo (ad esempio, quello di rispettare le norme interne di organizzazione relative alla formazione e alla manifestazione della volontà della società) ed obblighi definiti attraverso il ricorso a clausole generali (qual è l’obbligo di amministrare con diligenza e senza conflitti di interessi).

Nel caso degli obblighi specifici, la responsabilità può essere esclusa solo quando l’inadempimento sia dipeso da una causa non imputabile all’organo amministrativo. In caso di obblighi generici, invece, la responsabilità è da correlare alla violazione dell’obbligo di diligenza nelle scelte di gestione; sicché la diligente attività dell’amministratore è sufficiente ad escludere direttamente l’inadempimento, a prescindere dall’esito della scelta.

In particolare, da questo punto di vista, l’amministratore di una società non può essere ritenuto responsabile di aver compiuto scelte inopportune dal punto di vista economico, atteso che una tale valutazione attiene alla discrezionalità imprenditoriale; essa, pertanto, potrebbe, eventualmente, rilevare come giusta causa di revoca dell’amministratore, non come fonte di responsabilità contrattuale nei confronti della società. Si tratta della regola della BJR (Business Judgment Rule), in forza della quale è da escludere che si possa far discendere l’eventuale responsabilità degli amministratori (esclusivamente) dall’insuccesso economico delle iniziative imprenditoriali intraprese.

La funzione organizzativa rientra nel più vasto ambito della gestione sociale e deve necessariamente essere esercitata impiegando un certo margine di libertà; per cui le decisioni relative all’espletamento della stessa vengono incluse tra le decisioni strategiche. La predisposizione di un adeguato assetto organizzativo non costituisce l’oggetto di un obbligo a contenuto specifico, ma di un obbligo a contenuto non predeterminato che acquisisce concretezza solo con riguardo alla specificità dell’impresa esercitata e del momento in cui una determinata scelta organizzativa viene posta in essere.

Di conseguenza, nell’assolvimento dell’obbligo organizzativo imposto dalla riforma della crisi d’impresa non è possibile affidarsi a rigidi parametri normativi (non essendo ravvisabile un modello normativo, appunto, di assetto utile per tutte le situazioni), ma a principi elaborati dalle scienze aziendalistiche che devono essere adattati alle singole realtà aziendali al fine della individuazione di un efficace sistema di pianificazione e controllo.

Gli indicatori nella pianificazione strategica: la liquidità

DSCR : un metro per misurare la sostenibilità dei debiti finanziari e la continuità aziendale

Tra gli indici maggiormente significativi ed indicativi per l’emersione di squilibri di natura finanziaria in azienda, il legislatore che ha emanato la normativa sulla “crisi d’impresa” (DLGS 29 gennaio 2019 n. 14) ha indentificato, all’ art.13, quelli che misurano la sostenibilità degli oneri dell’indebitamento (da intendersi come quota capitale ed interessi) con i flussi di cassa che l’impresa è in grado di generare.

L’indicatore principe che è in grado di esprimere tale relazione è il DSCR (Debt Service Cover Ratio).

Il DSCR nell’ambito degli indicatori di allerta, assume una rilevanza fondamentale in quanto è in grado, da solo, di fare emergere la ragionevole presunzione dello stato di crisi. L’indice si fonda sull’utilizzo di dati di natura prospettica e previsionale in quanto mira ad individuare la capacità prospettica di rimborso degli oneri da indebitamento.

MODALITA’ DI CALCOLO IN SINTESI

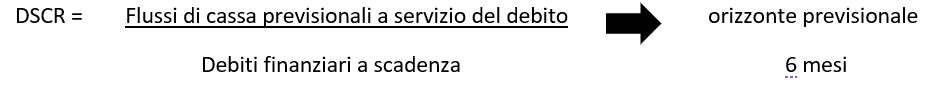

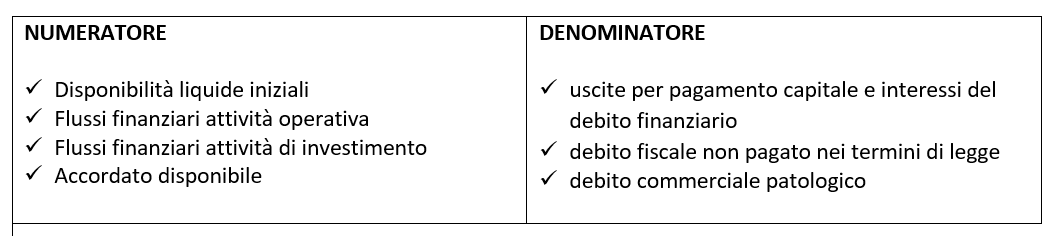

Nella sostanza, cercando di semplificare al massimo, l’indice si calcola come segue:

e se la gestione è in equilibrio l’indice deve mostrare i seguenti valori:

INTEREST DEBT SERVICE COVERAGE RATIO (DSCR) >1

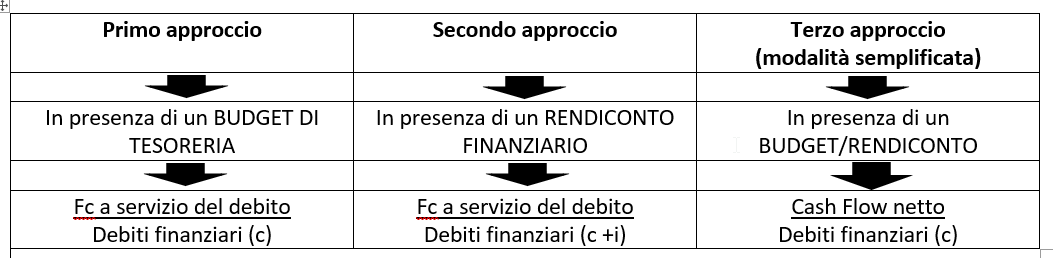

Ai fini del calcolo, esistono tre differenti approcci ed una modalità semplificata.

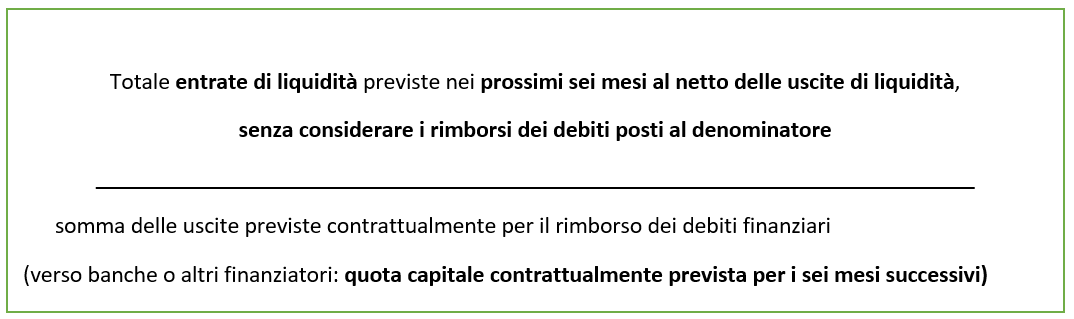

1. Primo approccio in presenza di un budget di tesoreria

Il calcolo del DSCR sarebbe il seguente:

Per il calcolo dell’indice con questo metodo occorre disporre di un budget di tesoreria.

Se il saldo sarà positivo si creerà liquidità, se negativo occorre iniettare liquidità.

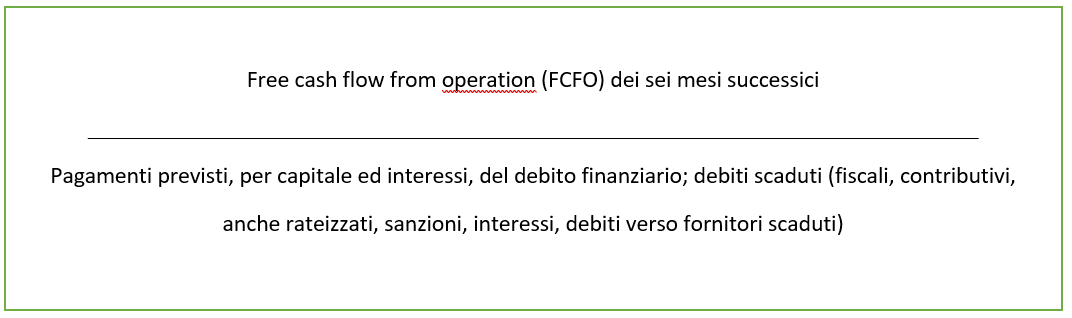

2. Secondo approccio in presenza di un rendiconto finanziario

In azienda non sempre è presente un sistema di gestione della tesoreria tale da consentire la costruzione di un budget. L’alternativa è la costruzione di un rendiconto finanziario con il metodo indiretto. L’indice DSCR verrebbe calcolato come segue:

3. Terzo approccio riguardante le imprese minori

Il calcolo del DSCR presuppone la stima dei flussi finanziari previsionali. Al riguardo, considerate le difficoltà che incontrano le piccole entità economiche nella stima dei flussi finanziari previsionali, le imprese di minori dimensioni (attivo inferiore a 8,8 milioni di euro, ricavi netti inferiori a 4,4 milioni di euro, dipendenti medi inferiori a 50) possono stimare i flussi con una modalità semplificata ricorrendo alle sole grandezze economiche.

Detto approccio può essere adottato anche dalle microimprese (attivo inferiore a 175 mila euro, ricavi netti inferiori a 350 mila euro, dipendenti medi inferiori a 5).

Il metodo semplificato si basa sulla capacità di ammortamento che si determina utilizzando i flussi economici tra i quali:

- Ricavi di vendita

- Costi per la produzione diretti ed indiretti ad eccezione degli ammortamenti delle immobilizzazioni materiali ed immateriali

- Oneri finanziari

- Imposte della gestione caratteristica.

Infine si ricorda che la situazione che presenti un patrimonio netto negativo unito a un indice DSCR<1 costituisce ragionevole presunzione dello stato di crisi, con le conseguenti responsabilità per gli organi amministrativi e di controllo ed i conseguenti obblighi di segnalazione agli enti competenti.

Conclusioni

Non sempre, specialmente nelle PMI, si dispone internamente delle risorse e delle competenze necessarie per implementare un adeguato assetto organizzativo amministrativo, contabile e finanziario. In tale contesto diventa determinante la figura del consulente di direzione o management, che deve supportare l’azienda nell’implementazione di un efficiente sistema di pianificazione e controllo, scegliendo i sistemi più adatti alla realtà con cui ci si confronta.

Gli esperti AICIM offrono supporto gratuito ai soci su questi temi attraverso il CHECK UP BDS e BDS VERTICAL ECOFIN.

Continuate a seguirci.

A cura del Tavolo Finanza e Controllo

Coordinatore del Tavolo: Andrea Spensieri

Contributi tecnici: Patrizia Arioli, Adalberto Costantini, Marco Curti, Alessandro Pistagnesi, Andrea Spensieri.

Contributi di supporto: Stefano Casoni, William Di Cicco, Gianfranco Guerini Rocco, Alberto Paterlini, Michele Vanzi.